平成23年消費税改正の影響額の計算

投稿日:2011年11月28日月曜日 19時06分17秒

投稿者:走る税理士 志村 賢一 カテゴリー: 消費税改正の影響

平成23年 消費税改正

Ⅰ経緯

Ⅰ経緯

平成23 年度の税制改正は、当初法案が分割・修正され平成23 年6 月22 日に参議院本会議で成立しました。

改正の内容は、今回は期限切れとなる租税特別措置法の延長等や年金所得者の申告不要制度の創設などの項目についてのみの改正法案の成立となり、当初の法案では重要項目だった法人税率の引き下げや相続税の見直しなどは来年度以降へ見送りとなりました。

そのような応急処置的な項目が並んでいる中で、消費税に関しては非常に重要な改正が行われており、特に消費税における課税売上高が5 億円を超える事業者にとっては実質増税となる改正が含まれており、消費税の税率アップが議論される折にあっては、改正法への対策が急務となっています。

Ⅱ主な消費税の改正点

1. 事業者免税点制度の適用要件が見直されました

当課税期間の前年の1月1日(法人の場合は前事業年度開始の日)から6か月間の課税売上高が1,000 万円を超えた場合、当課税期間においては課税事業者となります。

なお、課税売上高に代えて、給与等支払額の合計額によ り判定することもできます。

【適用開始時期】

平成25 年1 月1 日以後に開始する年又は事業年度から適用されますが、※ 6か月間の判定期間(「特定期間」といいます。)は平成24 年1月1日から始まります。

2. 仕入税額控除制度における、いわゆる「95%ルール」の適用要件が見直されました。

当課税期間の課税売上高が5 億円を超える場合には、個別対応方式又は一括比例配分方式のいずれかの方法により仕入控除税額の計算を行うこととされました。

【適用開始時期】

平成24 年4 月1 日以後に開始する課税期間から適用されます。下記Ⅲにおいて、この消費税の改正点に焦点を絞り、ポイントをご説明たします。

3. 還付申告書への「消費税の還付申告に関する明細書」の添付が義務化されました。

【適用開始時期】平成24 年4 月1 日以後に提出する還付申告書から適用されます。

Ⅲ.課税売上高が5 億円超の事業者の仕入税額控除(95%ル-ル)の改正について

1.消費税の税額計算の方法

納付税額=課税売上げに係る消費税額-控除対象仕入税額

(中間納付税額がある場合には差し引いて納付します

(1) 改正前の仕入控除

課税売上割合が95%以上の場合、課税仕入等に係る消費税額の全額が控除対象仕入税額となっていました。

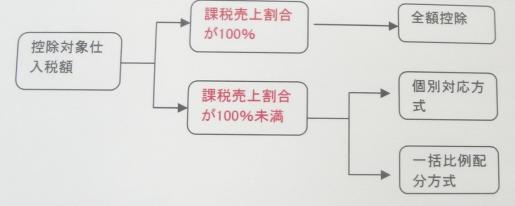

【改正前の控除対象仕入税額の計算方法】

① 課税売上割合とは

② 個別対応方式とは・・・課税仕入れ等に係る消費税額を

イ 課税売上げにのみ要するもの

ロ イとハの両方に共通して要するもの

ハ 非課税売上げのみに要するもの

の3 つに区分し、

控除対象仕入税額=イ+ロ×課税売上割合

の計算式で求める方法です

③ 一括比例配分方式とは・・・課税仕入れ等に係る消費税額を

③ 一括比例配分方式とは・・・課税仕入れ等に係る消費税額を

控除対象仕入税額=課税仕入れ等に係る消費税額×課税売上割合

の計算式で求める方法です。

④ 一括比例配分方式の選択等

事業者選択により一括比例配分方式での計算もできますが、一括比例配分方式を選択した場合は、2 年間以上継続して適用した後の課税期間でなければ、個別対応方式による計算に変更することはできません。(個別対応方式から一括比例配分方式への変更には、特に制限はありません。)

の計算式で求める方法です。

④ 一括比例配分方式の選択等

事業者選択により一括比例配分方式での計算もできますが、一括比例配分方式を選択した場合は、2 年間以上継続して適用した後の課税期間でなければ、個別対応方式による計算に変更することはできません。(個別対応方式から一括比例配分方式への変更には、特に制限はありません。)

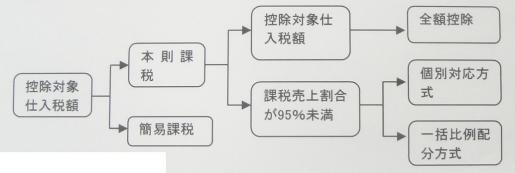

【改正後の控除対象仕入税額の計算方法】

改正後の仕入控除:

その課税期間の課税売上高が5億円(その課税期間が1 年に満たない場合は年換算)を超える事業者には個別対応方式又は一括比例配分方式のいずれかにより仕入れ控除税額の計算を行うことに改正されました。(平成24 年4 月1 日以後に開始する課税期間から適用と改正)

① その課税期間の課税売上高が5億円(年換算額)以下の事業者・・・改正前のまま

② その課税期間の課税売上高が5億円(年換算額)超の事業者・・・・下記の図のように改正されました。

【その課税期間の課税売上高が5億円超の事業者の控除対象仕入税額の計算方法】

2.今回の改正は、申告年度の課税売上が5億円超の事業者は、ほとんどの事業者が対象となるとなる。

つまり、預貯金の利息収入は消費税の非課税売上高となります。1 円でも利息収入があれば課税売上割合は100%未満となり、利息収入の無い事業者はほとんどないと考えられるので、ほとんどすべての事業者が対象となると考えられます。

Ⅳ改正による影響

1. 計算例

課税売上高 10 億円

課税売上げに係る消費税額(5%分) 5,000万円

(課税売上割合 98%という事業者)

課税仕入れ等に係る消費税額(5%分) 4,000万円

(内訳)イ 課税売上げにのみ要するもの 3,000万円

ロ イとハの両方に共通して要するもの 1,000万円

ハ 非課税売上げにのみ要するもの 0万円

【改正前】

課税売上割合が95%以上なので、課税仕入れ等に係る消費税額は全額が控除対象仕入税額となります。

納付税額=5,000万円-4,000万円=1,000万円

となります。

となります。

【改正後】

課税売上高が5 億円を超えているので、課税売上高が100%未満であるために、課税仕入れ等に係る消費税額の全額を控除対象仕入税額とすることはできません。

①個別対応方式の場合

控除対象仕入税額=3,000万円+1,000万円×98%=3,980万円

納付税額=5,000万円-3,980万円=1,020万円(20万円増加)

②一括比例配分方式の場合

控除対象仕入税額=4,000万円×98%=3,9820 万円

納付税額=5,000万円-3,980万円=1,080万円(80万円増加)

となり、個別対応方式であろうと一括比例配分方式であろうと、課税仕入れ等に係る消費税額の全額は控除できなくなるので必ず納付消費税額は増加することになります。

2.自分の会社への影響額の計算方法

直近の消費税の申告書を見てください。「申告書」に添付しての「付表2」という表を税務署へしています。

その「付表2」の⑦欄の下に「課税売上割合(④/⑦)」の記載があります。これをロとします。

次に同じく「付表2」の⑬欄にある「課税売上割合が95%以上の場合(⑫の金額)」をイとします。

次に同じく「付表2」の⑬欄にある「課税売上割合が95%以上の場合(⑫の金額)」をイとします。

イ×(100%-ロ)×1.25(地方消費税分を加算する)

で求めた金額が消費税の増加額となります。

3.個別対応方式と一括比例配分方式のどちらを選択すべきか

3.個別対応方式と一括比例配分方式のどちらを選択すべきか

(1)一括比例配分方式

課税仕入れ等に係る消費税額を区分しなくて済みますので手間はかかりません。

(2)個別対応方式

上記の設例にもあるように、多くの事業者は税仕入れ等に係る消費税額の区分と課税売上割合を考えると、個別対応方式の方が一括比例配分方式よりも消費税の納付額を圧縮することができると思われます。

(3) 非課税売上対応の課税仕入れが多い場合

居住用賃貸住宅用の建物を建設した等、非課税売上げのみに要する課税仕入れ等に係る消費税額が多いと一括比例配分方式の方が有利となる場合もありますので、実際に試算してみることが必要です。

4.課税仕入れ等に係る消費税額の区分の程度

個別対応方式で控除対象仕入税額を計算するためには、課税仕入れ等に係る消費税額を下記のの3 つに区分していなければいけません。

① 課税売上げにのみ要するもの、

② 非課税売上げにのみ要するもの

③ 共通して要するもの、

では実際どの程度まで、どのような方法で区分することが必要かに関して、「消費税法基本通達」の規定では下記のようになっています。

(1)「課税資産の譲渡等にのみ要するもの」とは、(11-2-12)

課税資産の譲渡等を行うためにのみ必要な課税仕入れ等をいい、例えば、次に掲げるものの課税仕入れ等がこれに該当する。なお、当該課税仕入れ等を行った課税期間において当該課税仕入れ等に対応する課税資産の譲渡等があったかどうかは問わないことに留意する。

①そのまま他に譲渡される課税資産

②課税資産の製造用にのみ消費し、又は使用される原材料、容器、包紙、機械及び装置、工具、器具、備品等

③課税資産に係る倉庫料、運送費、広告宣伝費、支払手数料又は支払加工賃等

(2)「その他の資産の譲渡等にのみ要するもの」

①「非課税売上げにのみ要するもの」とは、

非課税資産の譲渡等を行うためにのみ必要な課税仕入れ等をいい、例えば、販売用の土地の造成に係る課税仕入れ、賃貸用住宅の建築に係る課税仕入れがこれに該当する

②「課税・非課税売上げに共通する課税仕入の区分方法」(11-2-18)

個別対応方式により仕入れに係る消費税額を計算する場合には、その課税期間中において行った個々の課税仕入れ等について、必ず、課税資産の譲渡等にのみ要するもの、その他の資産の譲渡等にのみ要するもの及び課税資産の譲渡等とその他の資産の譲渡等に共通して要するものとに区分しなければならない。

したがって、例えば、課税仕入れ等の中から課税資産の譲渡等にのみ要するものを抽出し、それ以外のものをすべて課税資産の譲渡等とその他の資産の譲渡等に共通して要するものに該当するものとして区分することは認められないのであるから留意する

5.経理処理における注意点

(1) 非課税売上高の把握

非課税売上高は、課税売上割合を求める算式の分母に加算されるため、非課税売上高の金額で控除対象仕入税額が変わってきてしまうからです。非課税売上高と不課税取引を厳密に区分する必要があります。

これまでは課税売上割合が95%以上であれば課税仕入れ等に係る消費税額は全額が控除対象仕入税額として取り扱われていたので「課税売上かそうでないか」がしっかりできていれば最終的な納付消費税額は正しく計算することができました。しかし、改正後は「非課税売上か不課税取引か」も税額計算に影響を与えるようになるのです

(2) 経費の控除項目としての会計処理は消費税上では誤りの場合がある。

例えば借り上げ社宅の家賃の従業員負担分を支払家賃から控除する経理処理をしているケースがよく見受けられます。この場合の従業員負担分は消費税法上では「住宅に係る受取家賃」にあたり、「非課税売上」として把握しなければなりません。経費の控除項目として経理処理していると、どうしても消費税の処理も経費の処理と混同されてしまいがちですので注意してください。

(3) 売上げに係る対価の返還等の処理が必要

売上返品、値引き、割り戻しが有った場合、売上高から減額の処理をしていないでしょうか。対価の返還としての処理により消費税が全額控除できます。

事業者が国内において行った課税資産の譲渡等につき、売上にかかる対価の返還等をしたときは、その対価の返還等をした日の属する課税期間の課税標準額に対する消費税額からその対価の返還等にかかる消費税額を控除します。

売上にかかる対価の返還等とは、事業者が国内において行った課税資産の譲渡等のうち、返品、値引き、割り戻しをし、課税資産の譲渡等の税込価額の全部または一部を返還したことと、課税資産の譲渡等の税込価額にかかる売掛金その他の債権の額の全部または一部を減額したことをいいます

売上にかかる対価の返還等を行った場合、その課税期間に国内において行った課税資産の譲渡等の金額からその売上にかかる対価の返還等の金額を控除する経理処理を継続して行っているときは、この処理も認められています

- 記事投稿者情報 ≫ 走る税理士 志村 賢一

- この記事へ ≫ お問い合わせ

- この記事のタグ ≫

Category: 消費税改正の影響

Posted by: shimura511011

.JPG)